Xavier Brun, profesor de Barcelona School of Management, presenta un valor en cartera que es un ejemplo de gran empresa: Henkel. Para hacernos una idea de su tamaño, capitaliza más que Repsol o Iberdrola.

Valor en carteda de Henkel

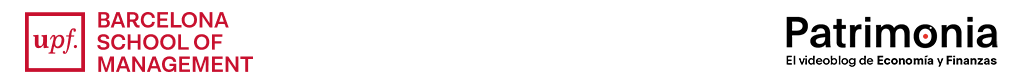

Precio (30 mayo): 84,73 EUR // Free Cash Flow Yield (2015): 7,1%

Capitalización bursátil: 34.505 Mill € // Deuda Neta Ajustada: -138 Mill €

Henkel por sí sola quizá no nos diga mucho, aunque si indagamos un poco veremos marcas bastante familiares como: Licor del Polo, Neutrex, Estrella, Wipp Express, Loctite, Pattex, Schwarzkopf o Tenn. Todos ellos productos focalizados principalmente en dos áreas: consumo e industrial.

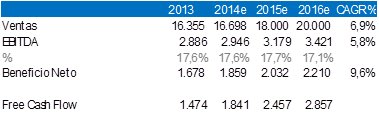

La empresa no ha parado de crecer en ventas y en márgenes en esta última década, pasando de unas ventas de 9.400 millones en 2003 a 16.300 millones en 2013, lo que equivale a un crecimiento de casi el 6% anual.

Gráfico 1. Evolución de las ventas y márgenes históricos y previstos.

En la actualidad, la empresa está presente en todo el mundo y está focalizando su crecimiento en los países con mayor potencial: los emergentes. Según la empresa, su objetivo para 2016 es alcanzar los 20.000 millones de euros en ventas, de las cuales 10.000 millones vendrán de emergentes (en la actualidad son 7.230) y un crecimiento del 10% en los beneficios por acción.

Pero, ¿es realista este crecimiento? Pues para ello hemos de ver cómo pueden crecer sus ventas y la respuesta es relativamente simple: por el crecimiento de la población a escala mundial y por el incremento de la clase media a escala mundial.

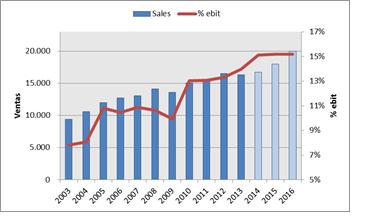

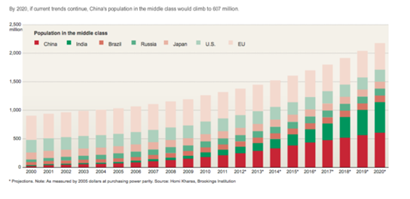

Si nos basamos en los siguientes gráficos vemos que el mundo no parará de crecer, ¿a qué ritmo? Pues a un 1,5%-2% anual hasta 2024. De igual modo vemos que la clase media a escala mundial crecerá a buen ritmo, donde se prevé que entre 2013-2016 el crecimiento sea del 22%.

Gráfico 2. Evolución de la población

Gráfico 3. Evolución de la clase media a escala mundial

En base a estos datos, vayamos a ver si es factible el incremento en ventas. Las ventas en mercados emergentes están actualmente en 7.230 millones, si la clase media aumentará en el 22%, éstas pasarán a ser 8.821 millones (7.230×1.22). A este factor hemos de añadir el crecimiento de la población (2% anual), con lo que será 8.821x 1,06 = 9.360 millones. Por tanto, orgánicamente vemos que las estimaciones de la empresa no van del todo desencaminadas y como consecuencia nos creemos sus datos.

Ahora vayamos a la valoración. Para ello supongamos que el año en el que alcanza los 20.000 millones de euros en ventas es en el 2016, tal como dice la empresa.

Si hoy compramos toda la empresa pagamos 34.505 millones de euros, ¿qué recibiremos?

- Los flujos de caja netos de los próximos años. Con ellos la empresa puede: repartirlos en dividendos, invertirlos en la empresa o bien tenerlos en caja. Esto suma un total de 7.155 millones de euros (1.841+2.457+2.857).

- El valor de la empresa en el 2016. Para ello miramos cuánto debería capitalizar la empresa en esa fecha, cuyo valor será el resultado de multiplicar PER x Beneficio (2016). Si tomamos el PER promedio de los últimos 10 años (18x) el resultado será igual a 39.780 millones.

- Total recibido (por el cobro de flujos más venta de la empresa) = 7.155 + 39.780 = 46.935 millones de euros.

Resultado

Hoy compro la empresa por 34.505 y recibiré 46.935 en los próximos 3 años. Esto equivale a una rentabilidad del 36% en tres años, o lo que equivale a un 11% TAE. Que no parece nada mal para una empresa con una fuerte ventaja competitiva: su marca es difícilmente replicable.

Nota: Este artículo no es una recomendación de compra o de venta. De forma directa o indirecta tengo posición en la acción.

Escribir comentario