Como cada mes os traigo una acción que tenemos en cartera, este mes toca Bureau Veritas, una acción que tiene un moat (ventaja competitiva) bastante grande (desde mi punto de vista). En especial un activo intangible importante (marca y prestigio) así como un efecto red notable (networking effect).

Precio: 19,73 € (Oct. 31) Precio medio de compra: 17,17€

Capitalización: 8,750 Mill.€

Deuda Neta ajustada: 1,798 Mill. €

PER (2017e): 15,3x

Bureau Veritas es una empresa francesa de elevada calidad dentro del sector TIC (Testing, Inspection y Certificate), es decir, se dedica a servicios de ensayo, inspección y certificación de productos, servicios y procesos. La empresa tiene presencia internacional y está altamente diversificada, ninguno de los sectores donde tiene presencia representa más de un 25%. Pero vayamos primero a ver la calidad del sector en el que opera.

Primero una foto del sector y en qué segmentos opera cada empresa.

En general, el sector TIC ofrece tres tipos de servicios:

a) Prueba características del producto (cantidad de grasa, proteínas, minerales en el agua…).

b) Inspecciona el diseño del producto (si cumple lo que la empresa dice).

c) Certifica si se ajusta a la norma (si cumplen estándares locales o internacionales).

De aquí la denominación del sector TIC (Testing –Prueba-, Inspection –Inspecciona-, Certificate –Certifica-).

Las características del sector permiten:

– Una elevada flexibilidad, al ser intensivo en mano de obra y no requerir elevadas inversiones.

– Una generación casi permanente de caja, gracias a la flexibilidad y el crecimiento superior al PIB.

– Obtener contratos a largo plazo, gracias a que las inspecciones son frecuentes y reguladas.

Añadir que el sector goza de elevadas barreras de entrada, ya que:

a) Se requieren autorizaciones y acreditaciones en la mayoría de países para poder operar.

b) Se precisa una amplia red de oficinas y laboratorios (a nivel local e internacional).

c) Se debe ofrecer un abanico grande de servicios.

d) Pero sobre todo, se necesita una sólida reputación internacional.

Todo esto permite a Bureau Veritas tener unas claras ventajas competitivas gracias a que es uno de los principales jugadores, goza de una marca (activo intangibles) y tiene un notable efecto red (networking effect). Todo ello hace que a medida que más clientes quieran tu certificado, más empresas deberán ir a ti, y mientras más productos tú certifiques más conocido serás y más clientes pedirán tu certificado. En otras palabras, equivale a hablar de Fitch, Moody’s o S&P en la obtención de un rating. En conclusión, crear una empresa como esta, requiere años de experiencia y credibilidad en el sector, y esto, no se logra de la noche a la mañana.

Valoración

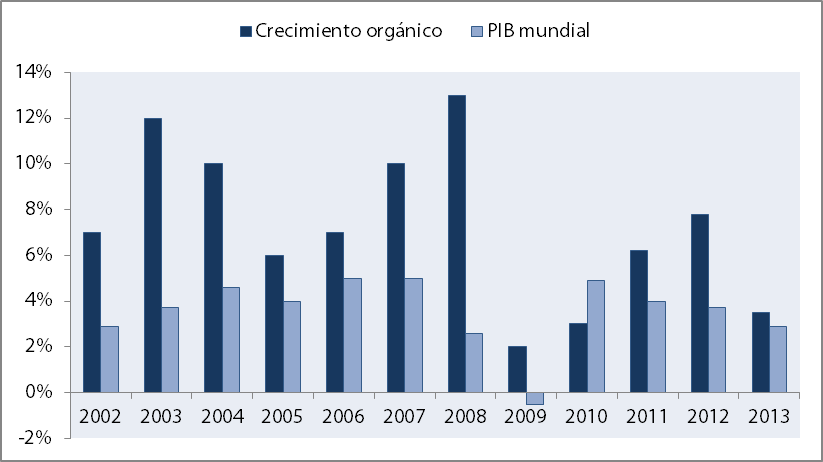

Las ventas orgánicas (sin adquisiciones) han crecido más que el PIB mundial (ver gráfico adjunto), cosa que prevemos que continúe en el futuro gracias al aumento de regulaciones, de información a clientes, de exigencias en la calidad y seguridad, etc a escala mundial.

La empresa suele presentar planes a 4-5 años vista, en los últimos dos (2003 y 2007) los ha cumplido y el tercero (2011) está en camino de cumplirse, aunque con retraso. En este último esperaban un crecimiento en ventas del 6-8% y una mejora en margen operacional del 1-1,5%. Pero han tenido que reducir las expectativas de crecimiento por culpa del menor crecimiento en Francia, Europa y en el sector de materias primas. Por lo que lo sitúaron en un 5-6%, desde que lo notificaron, la acción no ha parado de bajar. Para nosotros ha sido una buena oportunidad por la calidad de la empresa, por la calidad del sector y porque las inversiones en capacidad ya fueron realizadas, por lo que cuando la situación se normalice, volverá a la senda de crecimiento. Prueba de ello son los buenos resultados del tercer trimestre presentados este mes de octubre.

¿Cómo se prevé que crezca Bureau Veritas?

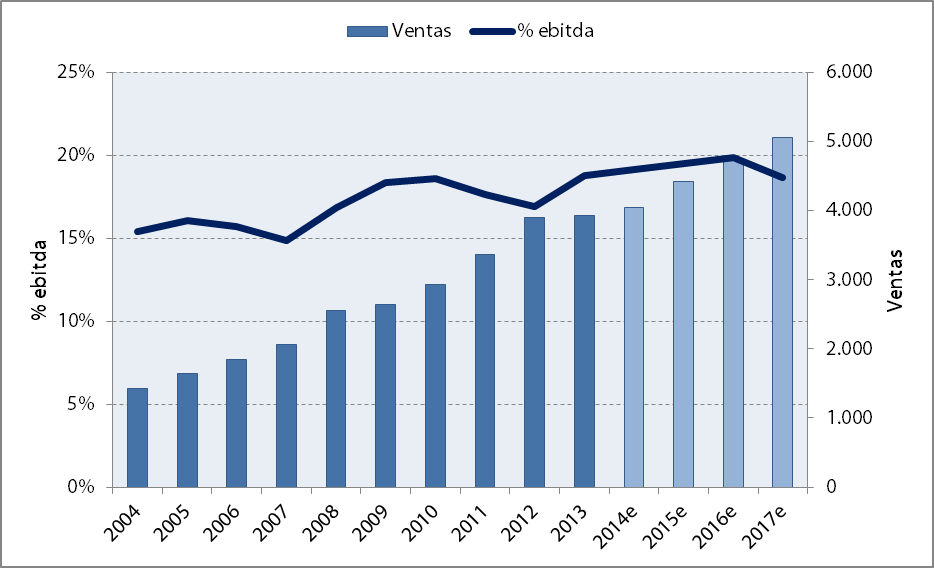

Pues algo más que el PIB mundial y en línea de lo que la empresa espera: 5% orgánico más un 2-4% inorgánico (adquisiciones), en total un 7-9% anual. Esto nos da unas ventas de 5.400 millones en 2018, si aplicamos un margen operativo (ebit) del 16%, nos da un ebit de unos 850 millones que extrayendo impuestos y minoritarios nos da un beneficio neto de unos 575 millones de euros.

Por la característica del sector (con elevadas ventajas competitivas), la posición de la empresa, un nivel de deuda más que aceptable y su equipo gestor, podemos aplicar un PER de 16x (el promedio de los últimos 6 años ha sido de 22x). Entonces, si sumamos el valor de la empresa en 2018 (9.200 millones – 16×575) más los dividendos y recompras de acciones que nos dará por el camino (unos 716 millones), no da un valor de unos 9.920 millones, que comparado con lo que valía la empresa cuando la compramos (7.600) nos ofrece un margen de seguridad del 30% (si aplicamos un PER de 18x el margen sube a 46%). Puede no resultar un margen elevado, pero la ventaja competitiva que tiene le permite invertir al 16% (ROCE) y financiar su deuda al 1,8%.

Resultado: batear, como diría Warren Buffett.

Nota: aquí os dejo la hemeroteca de las últimas cartas http://bit.ly/1z5LerP

Nota 2: esta carta no es una recomendación de compra o de venta. De forma directa o indirecta tengo posición en esta empresa.

Escribir comentario